Готовимся к 2022 году: главные риски на финансовых рынках

Стратегия для инвесторов от аналитиков Тинькофф Инвестиции Премиум

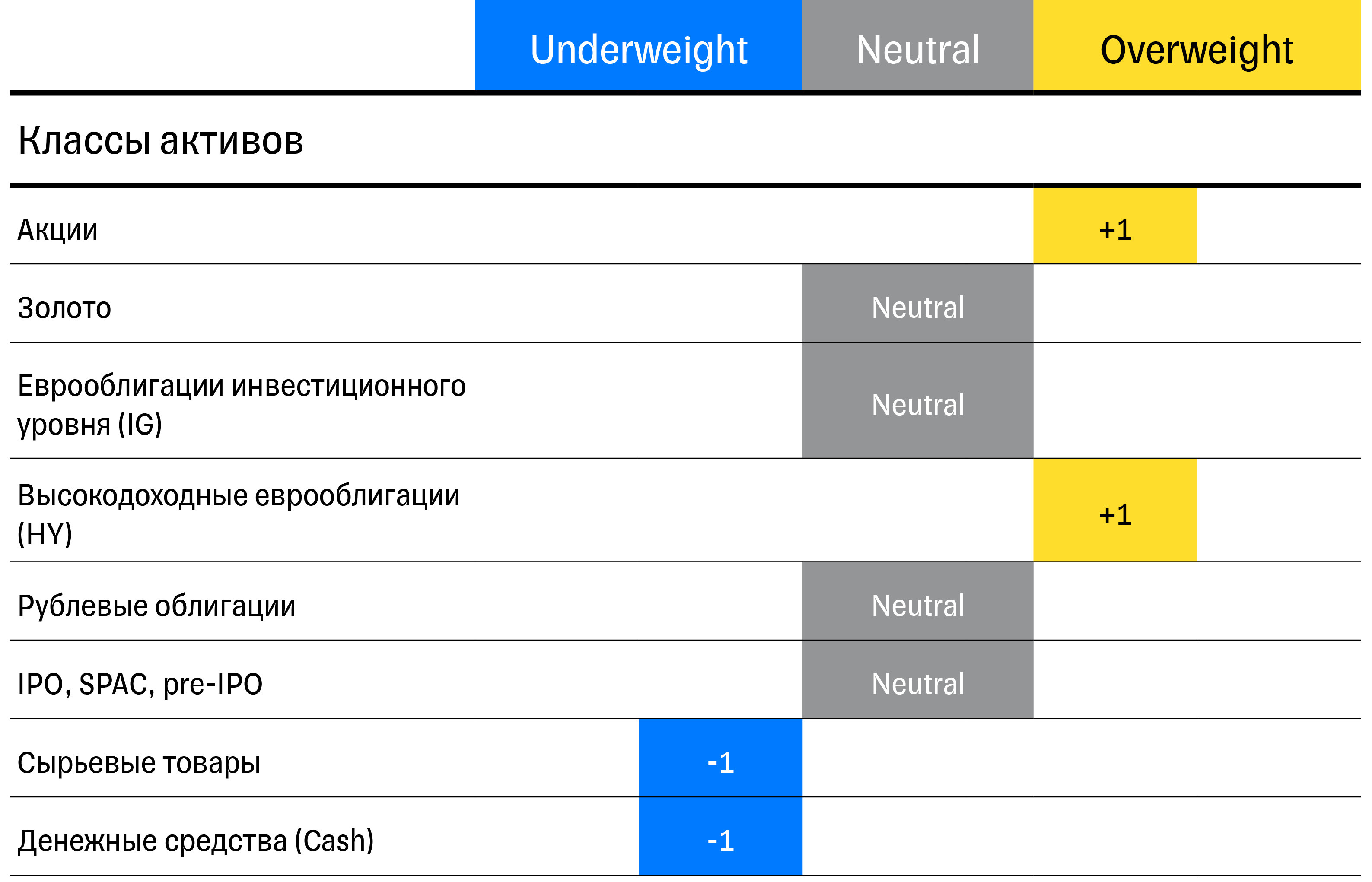

Самостоятельно следить за рыночными трендами — задача не из простых. Но мы вам в этом поможем. Мы проанализировали основные риски в преддверии 2022 года и составили удобную таблицу, которая отражает наш взгляд и с помощью которой вы сможете оценить относительную привлекательность разных классов активов, отраслей экономики и даже отдельных инвестиционных тем.

Экономики по всему миру сейчас восстанавливаются после рецессии, которую спровоцировала пандемия коронавируса. Во время этой фазы цикла бизнесы постепенно приходят в себя от перенесенного шока и начинают показывать рост прибыли. Поэтому акции, как правило, самый доходный класс активов в этот период. И действительно, сезоны отчетностей в этом году преподносят приятные сюрпризы (финансовые показатели зачастую восстанавливаются быстрее, чем ожидали инвесторы), благодаря чему акции на многих мировых рынках уверенно опережают по доходности другие классы активов.

В ближайшее время мы ожидаем продолжения этой восходящей динамики и позитивно смотрим на рынок акций.

Но важно понимать, что ралли на рынке акций длится с весны прошлого года, поэтому некоторые бумаги могут быть переоценены. Рекомендуем избирательнее подходить к выбору акций и снизить ожидания по доходности инвестиций.

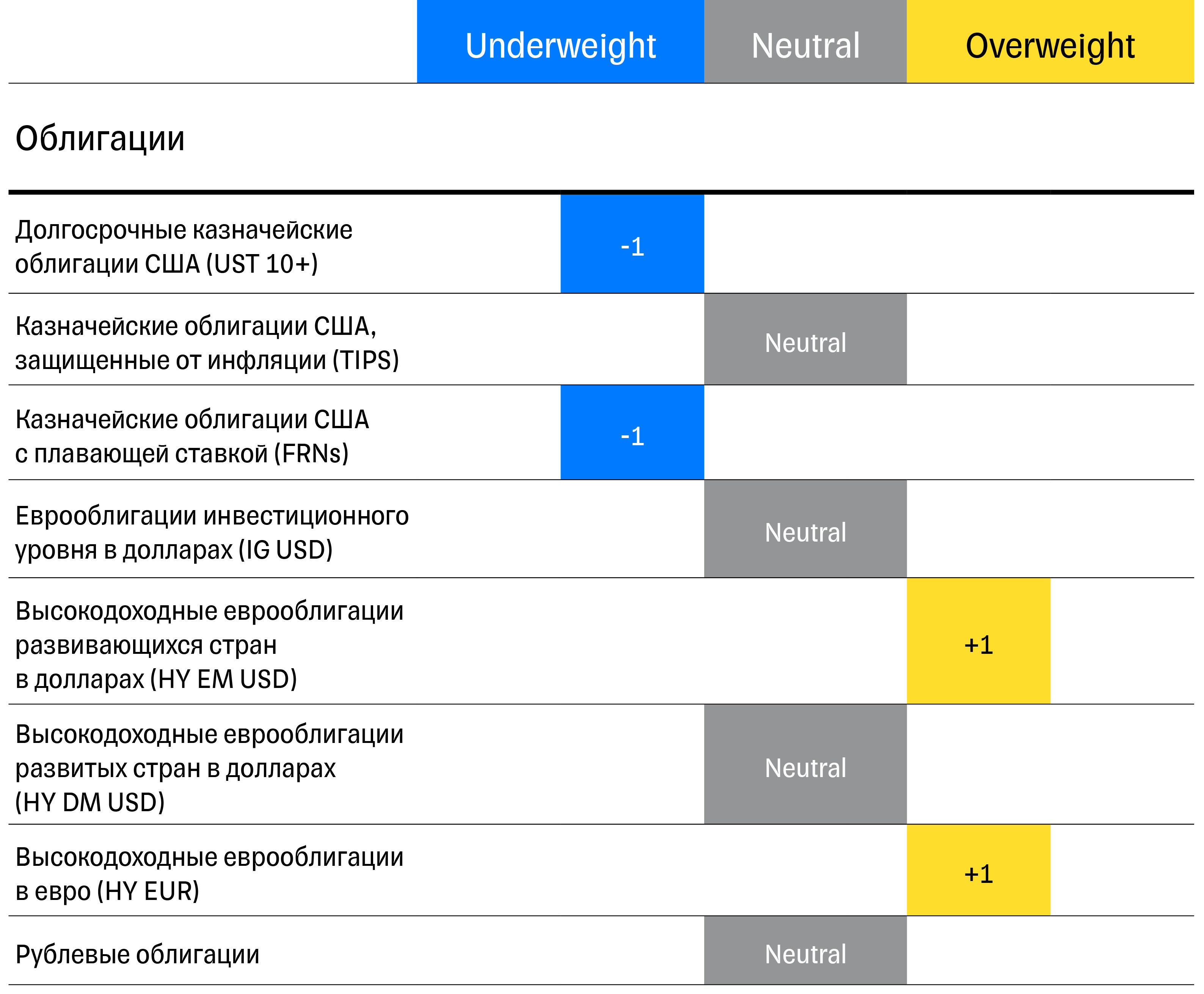

Мы прогнозируем, что к концу этого года доходности десятилетних казначейских облигаций США окажутся в диапазоне 1,65—1,8%, а к середине 2022-го могут подняться уже до 2—2,2%. Причина — инфляционные ожидания в США, которые вновь начали расти после выхода свежих данных относительно инфляции. Так, после четырех месяцев, проведенных на уровне 5,4%, в октябре инфляция разогналась до 6,2% — это самый высокий уровень за последние 30 лет. Текущие ожидания предполагают повышенный уровень инфляции вплоть до второй половины 2022 года, а значит, и более высокую доходность по долгосрочным гособлигациям США, чтобы она могла компенсировать рост инфляции.

Со стороны ФРС мы не ждем скорого ужесточения монетарной политики: регулятор, вероятно, повысит ключевую ставку не ранее второй половины 2022 года. К тому времени он, скорее всего, завершит свою программу покупок активов с рынка, которую начнет сворачивать уже в этом месяце. Инвесторы были готовы к такому развитию событий, поэтому сокращение программы количественного смягчения и ее окончание вряд ли окажут существенное влияние на рынки, в том числе на сегмент облигаций инвестиционного уровня.

Мы сохраняем нейтральный взгляд на сегмент еврооблигаций инвестиционного уровня. Этот сегмент, как правило, следует за казначейскими облигациями США.

Однако заметим, что облигации высокого кредитного качества могут стать отличным инструментом для диверсификации рисков и обеспечить стабильность инвестпортфеля в периоды высокой волатильности фондового рынка. Сейчас рекомендуем присмотреться к еврооблигациям с короткой дюрацией, чтобы нивелировать процентный риск. А когда доходности долгосрочных гособлигаций США достигнут 2—2,2%, то можно будет приступить к формированию позиции в долгосрочных еврооблигациях и тем самым сделать ставку на постепенное снижение инфляционного давления.

Совсем другое дело — высокодоходные облигации. Их динамика в большей степени зависит от кредитных рисков эмитента, нежели от движения процентных ставок. Тут как раз стоит вспомнить про текущую фазу цикла и восстановление финансовых показателей после кризиса, что создает потенциал для улучшения кредитоспособности эмитентов этих бумаг. К тому же этот сегмент облигаций довольно сильно коррелирует с рынком акций, что опять же в текущей фазе цикла играет ему на руку. Ну и в целом доходности у этого сегмента еврооблигаций обычно выше, чем у бумаг инвестиционного рейтинга.

Мы позитивно смотрим на сегмент высокодоходных еврооблигаций и считаем, что из этих бумаг можно составить интересный портфель.

Однако, как и в ситуации с акциями, потенциал доходности этого сегмента облигаций заметно снизился из-за существенного сужения кредитных спредов за последний год.

Кредитный спред — разница между доходностями облигаций эмитента и сопоставимой доходностью безрисковых гособлигаций США, которая отражает кредитные риски эмитента.

В течение 2021 года кредитные спреды высокодоходных еврооблигаций в среднем находились в диапазоне 250—260 базисных пунктов, тогда как до пандемии средний диапазон составлял около 300—400 б. п. Поэтому рекомендуем избирательнее подходить к выбору высокодоходных еврооблигаций.

За последние полгода инвесторы потеряли интерес к золоту. В фазе восстановления экономики его защитные свойства не так уж и нужны, а по доходности драгоценный металл существенно уступает акциям. Некоторые инвесторы продолжают держать золото с целью защитить свои средства от инфляции, но и с этой задачей могут справиться акции. А еще на золото давит новый класс активов — криптовалюты. Сейчас все чаще противопоставляют золото и биткоин. И пока главная криптовалюта будет расти, привлекательность и стоимость драгоценного металла могут снижаться.

Единственный плюс от золота в текущих условиях — возможность немного улучшить диверсификацию инвестпортфеля. Только поэтому мы сохраняем нейтральный взгляд на золото.

При этом другие ценные металлы, такие как серебро, платина и палладий, могут быть куда интереснее золота, так как их используют при создании зеленых технологий.

Суперцикл роста цен на сырье начался во второй половине 2020 года и продолжается до сих пор. Цены взлетели, потому что совпало сразу несколько инфляционных факторов:

- дефицит сырья из-за резкого восстановления спроса после локдауна 2020-го;

- перебои в добыче и производстве из-за пандемии и аномальной погоды;

- логистические проблемы из-за перегруженности мировой инфраструктуры;

- государственное регулирование;

- рост спекулятивной активности на товарных рынках.

Мы негативно смотрим на товарные рынки, потому что часть драйверов роста, указанных выше, временны, а значит, коррекция неизбежна. В краткосрочной перспективе риски слишком высоки, а в долгосрочной — потенциал роста сильно ограничен. Мы считаем, что попытка заработать на продолжении ралли не стоит рисков лопнувшего пузыря.

Бум частных инвесторов в прошлом году и их оптимизм на фоне восстановления экономики в этом году спровоцировали огромный приток средств на рынки. Этим охотно пользуются частные компании, выходя на биржу через IPO или слияние со SPAC-компаниями.

Однако оценки, по которым компании предлагают свои акции, крайне высокие. Это связано с тем, что большинство этих компаний молоды и убыточны, а их бизнес-модели еще не проверены временем. Динамика их акций после размещения полностью зависит от маркетинга бренда и идеи, а не от фундаментальных показателей.

Мы нейтрально смотрим на публичные размещения. Вместе с огромными возможностями приходят и серьезные риски потери капитала. Следует быть крайне осторожными.

Сидеть в кэше и в валюте сейчас совсем невыгодно из-за подскочившей во всем мире инфляции и рисков ее дальнейшего роста. К тому же экономики по всему миру находятся в фазе восстановления.

Не рекомендуем держать большую долю наличных средств в портфеле. Излишки денежных средств лучше использовать для выкупа коррекций рынка и в целом для наращивания инвестпортфеля.

Здесь ключевыми факторами остаются:

- действия ФРС и Банка России;

- цены на энергоносители;

- геополитическая повестка;

- глобальное восприятие рисков, связанных с появлением новых штаммов коронавируса и ужесточением регулирования в Китае.

Постепенное сворачивание программы покупки активов ФРС должно привести к укреплению доллара США относительно валют других стран. Однако российский рубль может дать отпор. Банк России активно ужесточает монетарную политику, повышая ставку, чтобы стабилизировать инфляцию в стране. Благодаря этому российская валюта пользуется спросом у иностранных инвесторов в рамках carry trade: иностранцы вкладывают в рублевые инструменты с привлекательной фиксированной доходностью (ОФЗ) и получают прибыль на разнице процентных ставок России и зарубежных стран.

Дополнительный буст рублю в последние месяцы дал скачок цен на энергоносители, которые являются основным экспортным товаром России. Приток валютной ликвидности способствовал увеличению спроса на рубль. Серьезных оснований для коррекции цен на нефть до конца года мы не видим. Но, как и говорили ранее, в 2022 году ситуация на сырьевых рынках может нормализоваться: цены снизятся по мере решения проблем в мировых цепочках поставок. Это может негативно повлиять на рубль.

Вместе с тем инвесторы продолжают опасаться рисков, связанных с распространением штамма «дельта» и продолжением регуляторных мер в Китае. Это снижает спрос на валюты развивающихся стран, в том числе на рубль.

Мы не ожидаем значительного укрепления рубля в следующем году. Даже несмотря на снижение геополитических рисков в России.

По нашим оценкам, российская валюта до конца этого года и первого квартала 2021 будет находиться в диапазоне 71ー75 рублей за доллар США. Поддержку рублю будут оказывать относительно высокие цены на нефть и агрессивная политика Банка России по повышению ставки. Среди негативных факторов нужно прежде всего выделить укрепление валют развитых стран, сохранение геополитической премии за риск, а также риски падения валют других развивающихся стран.

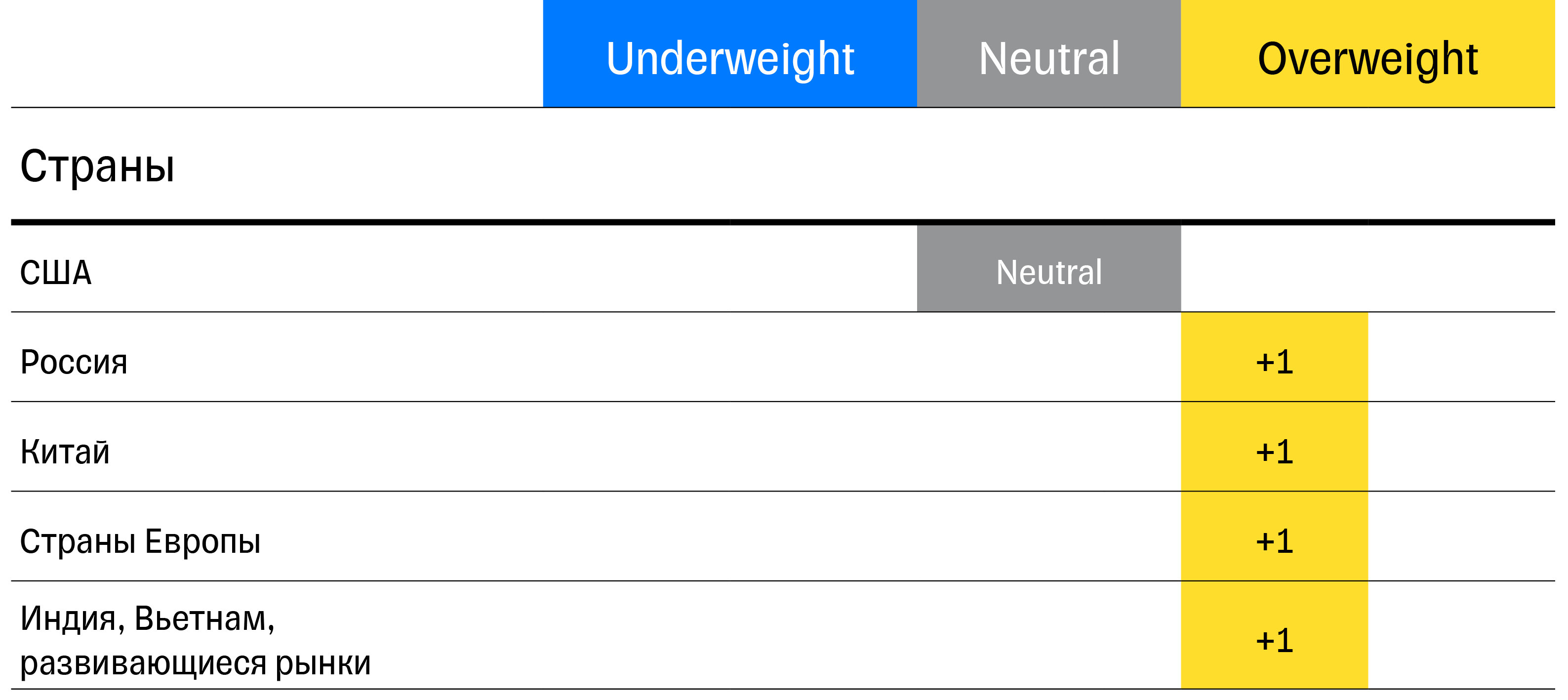

Перспективность инвестиций в акции той или иной страны сейчас зависит от:

- прогресса в вакцинации и в борьбе с вирусом;

- потенциала восстановления экономической активности;

- рыночных оценок;

- динамики позиции регуляторов.

Вакцинация населения во многих странах в последнее время явно замедлилась, но все же прогресс есть. Например, в США и Европе более 50% населения вакцинировано двумя компонентами вакцины, а некоторые граждане уже прививаются повторно. В Китае вакцинировано уже более 70% населения.

Летом правительства многих стран ввели систему паспортов вакцинации, благодаря чему смогли ослабить ограничения на трансграничные путешествия. Это, конечно же, поддержало экономики на их пути к восстановлению.

Несмотря на новые вспышки штамма «дельта» в некоторых странах, бизнесы продолжают постепенно открываться, а спрос на рабочие места ー расти.

Естественно, инвесторы заметили улучшения в мировой экономике. Поэтому рынки акций уверенно росли даже вопреки распространению штамма «дельта», разгону инфляции и опасений из-за возможного сокращения стимулов со стороны центральных банков. Исключением стал только китайский рынок, на котором случились массовые распродажи на фоне ужесточения регулирования бизнеса.

США

Вплоть до сентября индекс S&P 500 рос хоть и неторопливо, но очень уверенно. Аналитики отмечали, что на протяжении более 200 дней подряд индекс рос без коррекций на 5% и более.

В сентябре вполне ожидаемая и здоровая коррекция все-таки произошла, но затем S&P 500 вновь начал набирать силу со стартом сезона отчетностей в США и на фоне сильных финансовых результатов банков. Главный вопрос сейчас — не затянулось ли ралли? Ответ в большой степени зависит от показателей американских компаний: смогут ли они и дальше удивлять рынок и демонстрировать рост и восстановление прибыли вопреки инфляционным рискам.

Рынок учит тому, что быть оптимистом весьма выгодно на долгосрочных горизонтах. Но все же иногда надо смотреть и с позиции реалиста. Акции США стоят уже довольно дорого по мультипликаторам, даже с учетом сильных отчетностей и темпов восстановления. В начале года мы о коэффициенте CAPE, который разработал известный экономист и профессор Роберт Шиллер. Этот коэффициент — аналог всем известного P/E, но для его расчета используют среднее значение мультипликатора за последние десять лет. Таким образом удается учесть как минимум один полный бизнес-цикл, который включает не только фазы роста, но и рецессии, а также провести корректировку на инфляцию. Плохие новости заключаются в том, что CAPE американского рынка продолжает расти, а значит, акции становятся все дороже по отношению к фундаментальным показателям.

Если ориентироваться на исследования Шиллера и простую регрессию между уровнем CAPE и доходностью рынка в следующие десять лет, то картина получается довольно мрачной.

Исходя из текущего уровня CAPE, доходность американского рынка в ближайшие десять лет будет на околонулевом уровне. Вот насколько дорого сейчас стоят акции США.

Конечно, показатель CAPE никакая не гарантия обвала рынка в будущем и тем более не гарантия низкой доходности на таком длинном горизонте, как десять лет. Он и регрессионная модель могут быть вовсе не релевантны из-за стремительных изменений в мировой экономике, а именно:

- развития технологий торговли;

- беспрецедентного уровня влияния центральных банков на рынок;

- нового восприятия рыночных оценок и финансовых инструментов инвесторами.

Последний фактор может быть чуть ли не главной причиной столь высокого CAPE сейчас, и никакой коррекции коэффициента, а следовательно, и рынка акций США в текущих реалиях может и не случиться. Но с уверенностью можно сказать, что высокий CAPE показывает невероятный уровень жадности инвесторов и высокий спрос на акции как на инструмент накопления капитала.

Мы считаем, что американские акции стоят довольно дорого, даже с учетом хорошего фундаментального восстановления экономики, поэтому нейтрально смотрим на этот рынок. Рекомендуем искать относительно дешевые акции с запасом прочности на случай коррекции или ситуативно докупать уже имеющиеся бумаги на коррекциях.

Китай

В этом году иностранные инвесторы сокращали свои позиции в акциях китайских компаний из-за неопределенности относительно будущих действий регуляторов Китая и США.

Речь идет о рисках:

- делистинга депозитарных расписок китайских компаний с американских бирж;

- жесткого отраслевого регулирования в Китае;

- ограничений на трансграничные поставки технологий;

- связанных с формой владения VIE (это офшорная организация, которую компании создают, чтобы вывести ее на биржу и через нее привлекать капитал с зарубежных фондовых рынков).

Примечательно, что фундаментальное восстановление китайских компаний и экономики в целом довольно мало волновало инвесторов. А ведь финансовые результаты зачастую выглядели весьма неплохо.

Мы считаем, что паническая распродажа в 2021 году создала хорошую возможность для терпеливых инвесторов вложиться во вторую по размеру экономику мира, которая при таких масштабах очень слабо представлена на мировом рынке акций. Сейчас необходимо держать китайские активы, даже несмотря на убытки, понесенные в 2021 году, и ждать смены рыночного тренда, чтобы увеличить позиции.

Текущее пристальное внимание китайских регуляторов к IT-компаниям скоро подойдет к концу. Власти выстроят нормальную регуляторную среду, в которой технологические компании продолжат развиваться — возможно, не так стремительно, но стабильно.

Оценки, по которым сейчас торгуются акции китайских компаний, выглядят крайне привлекательно, особенно по сравнению с рынком США, — ведь котировки снижались, а прибыли большинства китайских компаний продолжали расти.

Но вкладывать все свои средства в китайские акции тоже не стоит. Напомним, что в рамках мировой аллокации активов на капитализацию китайских компаний приходится около 4% мирового рынка акций. Это крайне мало для второй по размеру экономики мира. Поэтому крупнейшая управляющая компания в мире BlackRock рекомендует инвестировать в Китай как минимум в два раза больше — то есть около 8% акций в портфеле должны быть китайскими. Мы полностью согласны с таким подходом и рекомендуем инвесторам внимательно следить за ситуацией в Поднебесной.

Мы позитивно оцениваем долгосрочные перспективы акций Китая. Но для начала уверенного ралли нужны четкие сигналы о смягчении натиска регуляторов, об улучшении отношений с США по вопросам экономического сотрудничества, а также позитив в СМИ и комментариях управляющих. Такие гиганты, как BlackRock, UBS, HSBC, Goldman Sachs, уже рекомендуют воспользоваться привлекательными оценками китайских компаний и нарастить их долю в портфеле.

Россия

Российский рынок акций последние несколько месяцев чувствует себя на удивление хорошо.

На это есть несколько причин. Первая и самая существенная — восстановление экономики после пандемии благодаря росту цен на мировых сырьевых рынках. Естественно, бюджет России сильно выигрывает от высоких цен на металлы, нефть, газ, удобрения и другие сырьевые товары, поскольку высокие цены приводят к более высоким налогам. В свою очередь, более крупные налоговые сборы позволяют увеличить госрасходы и стимулировать экономику и потребителя.

Понимая это, участники рынка активно покупали рубль и рублевые активы последние несколько месяцев.

К тому же на российском фондовом рынке происходит настоящий бум частных инвесторов. По данным Мосбиржи, уже более 30% объема торгов акциями приходится на частных инвесторов. Высокий спрос на акции приводит к росту ликвидности и расширению мультипликаторов российских акций.

Российские акции становятся все более привлекательными и для иностранных инвесторов. Действительно, на фоне дорогих акций США и непредсказуемых проблем в Китае Россия выглядит как интересная альтернатива:

- низкие по мировым меркам мультипликаторы;

- низкие уровни долговой нагрузки;

- укрепление рубля за счет высоких цен на нефть;

- хорошие дивиденды.

Более того, российские акции, вероятно, выигрывают от перетоков инвестиций внутри фондов, которые вкладывают в активы развивающихся стран. Выведенные из Китая инвестиции ведь надо куда-то вкладывать, так почему бы и не в Россию?

Ну и последний, но не менее значимый фактор поддержки российского рынка акций — бум IPO. За последние два года рекордное число отечественных компаний вышло (или собирается выйти) на биржу. Наибольшую активность проявил IT-сектор. Для иностранных инвесторов IPO российских компаний зачастую выглядит особенно интересно, ведь потенциал рынка развивающейся страны огромный, а мультипликаторы, по сравнению с теми же США, намного ниже. Для российских инвесторов это отличная возможность заработать на развитии бизнеса, который им хорошо знаком. Все это способствует росту торгов, ликвидности и оценок компаний.

Мы ждем, что большинство этих трендов сохранится в ближайшем будущем. Поэтому позитивно смотрим на акции российских компаний.

Европа

Европейские акции по-прежнему более привлекательная ставка на восстановление экономик, чем акции США.

Во-первых, Европа до сих пор отстает от США по темпам вакцинации населения. Это связано с перебоями поставок вакцин. Во-вторых, в составе европейских индексов значительно больший вес занимают компании циклических секторов, таких как финансы, промышленность, материалы, энергетика, сектор потребительских товаров второй необходимости. Эти сектора, как правило, показывают самые сильные финансовые результаты во время восстановления экономики.

Кроме того, акции Европы — хороший способ диверсифицировать портфель по валюте. Достаточно доходные облигации в евро найти сложно, а вот дивидендные акции в евро — вполне реально. Растущие компании на европейском рынке тоже есть, правда, их немного.

Но главное преимущество европейских акций перед американскими — это их рыночная оценка. Европейские бумаги торгуются по мультипликаторам куда дешевле, чем акции США. Разрыв между форвардными P\E, которые учитывают прогнозы прибыли в будущем, для индексов США и Европы огромный. Если в США мультипликаторы последние годы расширялись практически повсеместно, то в Европе далеко не все компании столкнулись с этим. Поэтому есть основания полагать, что с восстановлением экономик и притоком средств от консервативных инвесторов, которые побоятся вкладывать в дорогие США, у европейских акций есть дополнительный потенциал роста за счет расширения мультипликаторов. Для примера возьмем акции банковской отрасли, которая набирает обороты в периоды восстановления экономик.

На графике выше видно, что европейские банки по мультипликаторам P/E (цена к прибыли) и P/B (цена к балансовой стоимости) торгуются дешевле американских. Также видно и то, что оценки начинают постепенно сближаться.

Профессиональные игроки сейчас отдают предпочтение европейским акциям, что подтверждает обзор мнений инвестфондов от Bank of America: 65% опрошенных ожидают продолжения роста европейских акций до конца этого года. Главным любимчиком остается банковская отрасль: 46% опрошенных делают агрессивную ставку на европейские банки. В целом профессионалы видят в Европе меньше макроэкономических рисков и ожидают более низкой волатильности по сравнению с США.

Мы солидарны с коллегами и позитивно смотрим на европейские акции, которым еще есть куда расти.

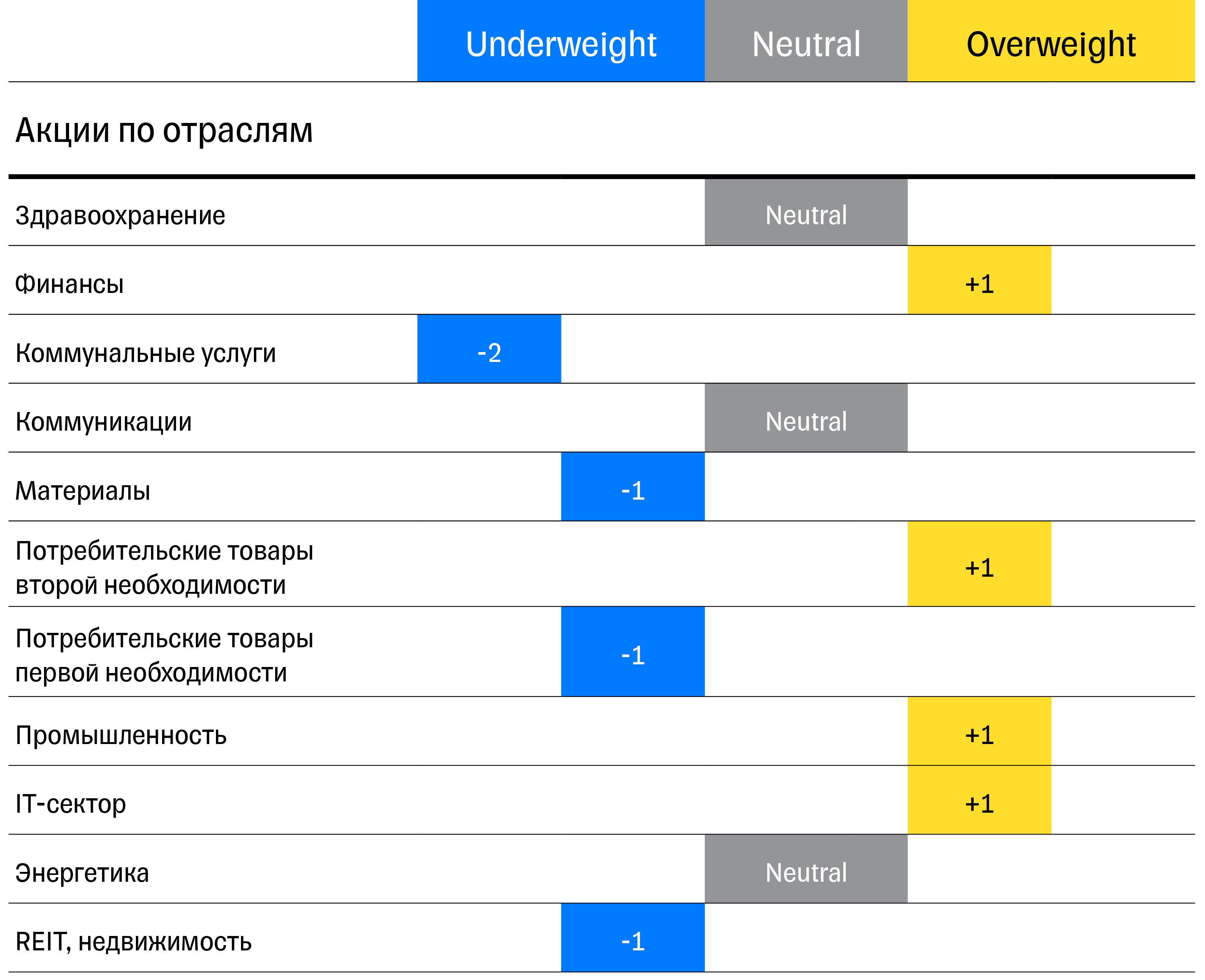

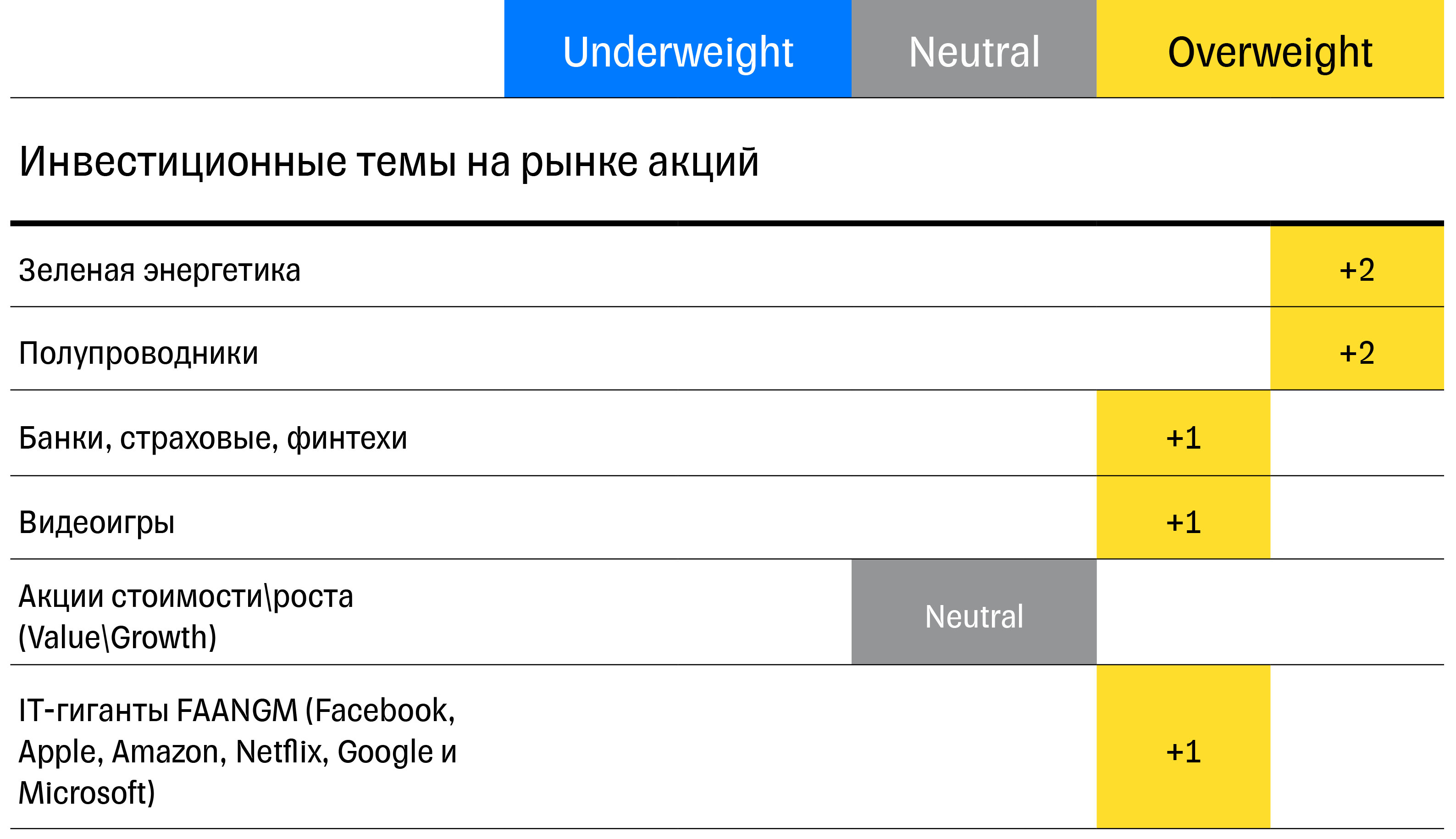

Отрасли и инвестиционные темы

Обратимся к истории бизнес-циклов, чтобы понять, какие отрасли демонстрировали самые высокие результаты в ходе восстановления экономик. Мы будем рассматривать американский рынок, но выводы будут справедливы и для других стран, так как пандемия привела к синхронизации фаз деловых циклов во всем мире.

Базовый сценарий развития событий, в который мы верим, подразумевает следующие входные данные.

- Сейчас экономика США переживает фазу восстановления, за которой последует фаза роста. У американского потребителя есть средства на покупку товаров и услуг благодаря поддержке государства в течение последних двух лет.

- Разгон инфляции в целом и рост цен на сырьевые товары в частности — временные явления.

- Грядет ужесточение монетарной политики с целью вернуть под контроль инфляцию. Приток ликвидности на рынки в рамках программы количественного смягчения ФРС будет постепенно сокращаться. После ее завершения не за горами и новый цикл повышения ключевой ставки.

В таких условиях рынок акций в целом чувствует себя хорошо, но нам все-таки стоит учесть инфляционные риски и подумать о том, для каких компаний рост процентных ставок не станет проблемой. На этот счет аналитики Bank of Montreal недавно провели исследование, в результате которого пришли к следующим выводам.

В макросреде с растущими ставками финансовый и IT-сектора, а также сектора потребительских товаров второй необходимости и телекоммуникаций опережали рынок. А вот сектора потребительских товаров массового спроса, недвижимости, коммунальных услуг и энергетический сектор, напротив, отставали от рынка.

Если говорить о влиянии инфляции на компании, то тут тоже все давно изучено. Высокая инфляция, как правило, сильно бьет по компаниям потребительского сектора, здравоохранения, а также может негативно влиять на финансовый сектор и сектор телекоммуникаций. Хорошо переживают высокую инфляцию компании в сфере энергетики, промышленности, добычи материалов, недвижимости.

А еще стоит посмотреть, насколько отрасли чувствительны к темпам роста ВВП.

Теперь объединим результаты исследований чувствительности секторов к трем факторам: повышению процентных ставок, замедлению инфляции и экономическому росту. Влияние каждого фактора мы оценили по шкале от −2 до 2, а затем сложили результаты по всем трем факторам, чтобы получить общий балл по отрасли. Чем выше балл, тем больше акции будут расти на горизонте нескольких лет.

В базовом сценарии, который мы рассмотрели, фаворитами выглядят финансовая отрасль, промышленный и IT-сектора.

Среди аутсайдеров — сектора потребительских товаров первой необходимости, недвижимости и коммунальных услуг, а также энергетический сектор.

Конечно, нет уверенности в том, что исторические показатели повторятся в будущем. Однако логика в полученных результатах есть.

Исторический анализ показывает, что в текущей фазе бизнес-цикла эта отрасль может расти на том же уровне, что и рынок акций в целом. Из-за защитной природы и слабой цикличности у нее нет существенной корреляции с темпами экономического восстановления и роста. Но замедление инфляции определенно позитивно отразится на отрасли, так как платежеспособность населения повысится, а вслед за ней и спрос на медицинские услуги.

Есть еще два позитивных фактора для индустрии. В долгосрочной перспективе — глобальный тренд старения населения, который приводит к росту спроса на лекарственные препараты и медицинские услуги. А в краткосрочной — отложенный из-за пандемии спрос на операции и процедуры, который уже начал проявляться в отчетностях компаний.

Также не стоит забывать и про победу демократов на выборах США в прошлом году: демократы — ярые сторонники масштабных социальных программ, в том числе в области здравоохранения. Но пока этот фактор стоит рассматривать с двух сторон — и как источник возможностей, и как источник рисков. С одной стороны, демократы хотят расширить госпрограмму медицинского страхования, что может принести дополнительную выручку для всего сектора. С другой — идет обсуждение закона о регулировании цен на лекарства, который может привести, наоборот, к сокращению доходов фармкомпаний.

Все игроки финансовой отрасли действительно выигрывают в случае наступления базового сценария, который мы рассматривали.

Начнем с банков. Повышение процентных ставок, как правило, позволяет коммерческим банкам постепенно наращивать чистую процентную маржу и тем самым улучшать прибыльность основного бизнеса. Низкая инфляция для них также хороша тем, что обеспечивает финансовую устойчивость заемщиков и стабильные выплаты по процентам. А еще при низкой инфляции уровень дивидендов банков становится более привлекательным для инвесторов, что также позитивно влияет на котировки. Ну и само собой, банки будут выигрывать от роста экономики, так как их доходы напрямую зависят от благосостояния общества и корпоративных клиентов.

Существенную долю финансового сектора занимают еще и страховые компании. Их бизнес отличается от банковского, но в общем и целом он также выигрывает от повышения ставок: рискованность портфеля страховых обязательств снижается, и доходы становятся более регулярными и надежными. В свою очередь, низкая инфляция повысит привлекательность консервативных инвестстратегий страховщиков — и клиенты не будут досрочно закрывать свои страховые договоры из-за опасений недополучить доход.

Для управляющих активами компаний наш сценарий развития событий тоже не влечет ничего плохого. Рост экономики и бум частных инвестиций будут поддерживать рост активов под управлением этих компаний, а следовательно, и рост их комиссий.

К главным рискам традиционных игроков финансовой индустрии стоит отнести быстрое развитие необанков (работают полностью онлайн), новых сервисов для онлайн-платежей, переводов и (buy now, pay later), а также криптовалют. Таким образом, конкуренция на рынке растет, и в аутсайдерах окажутся те игроки, которые будут отставать в технологическом плане. Но у традиционных компаний, которые уже реформируют свой бизнес и инвестируют в новые направления, наоборот, есть шанс задавить перспективных выскочек своими ресурсами и уже имеющейся широкой клиентской базой.

Этот сектор — самый неудачный выбор для инвестиций в текущей макросреде, и вот почему.

Во-первых, капиталоемкий бизнес ведет к высокой закредитованности компаний этого сектора. Проекты по строительству и управлению электросетями, нефте- и газопроводами и т. п. вынуждают занимать крупные суммы на большой срок. В случае повышения ставок финансирование проектов для этого сектора становится еще более дорогим, что негативно влияет на прибыль и долговую нагрузку.

В краткосрочной перспективе разгон инфляции и энергетический кризис могут лишить компании доходов. Дело в том, что поставщики коммунальных услуг зачастую не могут управлять собственными тарифами — их регулирует, как правило, государство. Если поставщики все-таки хотят пересмотреть тариф, то им нужно пройти через долгую бюрократическую процедуру и обосновать необходимость повышения цен. Пока государство не одобрит повышения тарифа, поставщики будут терять деньги, ведь закупать энергоресурсы они будут по более высокой цене, а получать выручку от клиентов — по старому, низкому тарифу. В отдельных случаях государство может и вовсе не допустить индексации тарифов, чтобы избежать ценового давления на потребителя, — так, например, поступило правительство Испании в этом году.

Единственный более-менее позитивный фактор для отрасли коммунальных услуг — возможный рост энергопотребления на фоне перехода на электромобили и внедрения зеленых технологий. Но до реализации этих трендов в крупных масштабах пока еще далеко. К тому же делать ставку на зеленую экономику лучше через акции других отраслей, например IT.

В отрасли же коммунальных услуг максимум, на который можно пока рассчитывать, — это дивиденды и возможный отскок, если энергетический кризис быстро разрешится.

Отрасль коммуникаций весьма разнообразна. Согласно текущей классификации, в нее входят телеком-операторы и операторы социальных сетей, а также провайдеры контента, такие как Netflix, и дистрибьюторы видеоигр.

Сразу скажем, что телекомы в текущей фазе цикла выглядят неинтересно. Их бизнес стабилен, но с низким потенциалом роста, а еще он не защищен от негативного влияния инфляции.

Совсем другое дело операторы социальных сетей и провайдеры контента. Их бизнес коррелирует с ростом потребительской активности и ВВП. А высокая технологичность бизнеса и высокий потенциал роста нивелируют инфляционное давление. Более того, эти компании редко используют заемные средства, поэтому рост процентных ставок для них не будет проблемой.

Главный риск для отрасли — снижение потребления онлайн-контента в пользу туризма и социализации. Но до сих пор этот риск не реализовался. К примеру, продажи видеоигр продолжают расти год к году, даже несмотря на прогресс в вакцинации населения.

Промышленные компании, как и финансовые, напрямую зависят от состояния экономики, поэтому, когда ВВП растет, растут и доходы этих компаний. Но в краткосрочной перспективе они могут страдать из-за роста цен на энергоресурсы, так как потребляют много топлива или электроэнергии — будь то транспортный бизнес или тяжелая промышленность.

К тому же большая часть промышленности еще не восстановилась до предковидных уровней. Речь идет и об авиакомпаниях, и о производителях техники, которые столкнулись с дефицитом микросхем и глобальными проблемами в цепочках поставок. Для долгосрочного инвестора это плюс, потому что есть потенциал для восстановления и роста.

Ну и не надо забывать об инфраструктурном плане Байдена и зеленой трансформации экономики США, которые станут стабильным источником и драйвером выручки многих компаний сектора на годы вперед.

Главный риск для промышленной индустрии в среднесрочной перспективе — затянувшийся энергокризис с высокими ценами на сырье и электроэнергию.

В период разгона инфляции продукция этих компаний может подорожать из-за роста себестоимости сырья, но быстро переложить повышение цен на потребителя производители товаров первой необходимости не могут. Это связано с высокой конкуренцией и взаимозаменяемостью товаров. Производитель резко повышает цены — покупатели уходят к конкурентам, и его продажи падают.

Помимо этого, отрасль потребительских товаров массового спроса носит защитный характер и слабо реагирует на изменение фаз бизнес-цикла. Поэтому компании этой отрасли особо не выигрывают от восстановления и роста экономики. А еще индустрия зрелая, и у большинства игроков есть довольно крупная долговая нагрузка. Это создает риски в случае повышения процентных ставок.

Сейчас стоит избегать инвестиций в эту отрасль, за исключением разве что явно недооцененных отдельных компаний или акций роста.

Здесь можно найти очень много интересных идей для инвестиций, так как сектор в целом очень многогранен. Тут есть и производители одежды, и автопроизводители, и торговые сети, и рестораны. Даже высокотехнологичные бизнесы, такие как Amazon и Booking.com, которые скорее являются IT-компаниями. Благодаря такому разнообразию внутри отрасли можно инвестировать как в акции стоимости, так и в акции роста.

Как и в случае с сектором промышленности, в этой отрасли много бизнесов, которые следуют за ростом экономики. А в данный момент отрасль вдвойне привлекательна, потому что еще сохраняет потенциал восстановления после пандемии. К тому же ожидаемое нами снижение инфляции будет позитивно влиять на уверенность потребителя и продажи на среднесрочном горизонте.

Главные риски для индустрии — это локдауны, замедление вакцинации и восстановления экономики от последствий пандемии. В случае некоторых компаний (например, автопроизводителей) серьезную проблему создает дефицит микросхем, который не позволяет им удовлетворить высокий спрос на свою продукцию. Но эти риски вполне можно сгладить, держа в портфеле акции нескольких компаний, которым пандемия играет только на руку, — например, операторов онлайн-магазинов.

В текущих макроусловиях любимый многими частными инвесторами сектор может довольно хорошо расти. Пандемия показала важность цифровизации и инвестирования в новые технологии, благодаря чему расходы на IT в ближайшие годы будут стремительно увеличиваться. Рост спроса ожидается во всех сферах — от программного обеспечения и полупроводников до персональных устройств и даже зеленых технологий.

Инфляцию IT-сектор переживает довольно легко. Во-первых, темпы развития компаний и динамика их котировок обычно намного выше средних по рынку акций. Во-вторых, IT-компании могут запросто менять ценовую политику из-за уникальности своего продукта.

Изменение процентных ставок практически не влияет на этот сектор, потому что финансирование идет преимущественно через рынок акций, а не долговые инструменты.

Однако рост сектора последних лет был связан не с ростом прибылей, а скорее, с расширением мультипликаторов, которое происходило на фоне планомерного снижения процентных ставок в течение последних 20 лет. Мы об этом в начале года. Соответственно, главный фундаментальный риск для IT сейчас в том, что повышение процентных ставок до некоторого уровня может спровоцировать сжатие мультипликаторов. Это, в свою очередь, может вызвать стагнацию или даже падение акций некоторых IT-компаний.

Мы считаем, что за последний год товарные рынки уже значительно выросли на фоне высоких инфляционных ожиданий, проблем в цепочках поставок и всплеска спекулятивной активности. С текущих уровней коррекция и постепенное остывание этого рынка вероятнее, чем его дальнейший рост. К тому же повышение процентных ставок и замедление инфляции никогда прежде в истории не несли ничего хорошего для этой отрасли.

Но есть исключения из правил — дефицитные материалы, которые будут пользоваться повышенным спросом в следующее десятилетие из-за развития технологий и зеленой энергетики. К ним относятся прежде всего медь, алюминий, литий, никель. Инвестировать в производителей этих металлов стоит, даже несмотря на не самую благоприятную макросреду.

Здесь прослеживается аналогия с сектором коммунальных услуг. Для реализации проектов REIT необходимо привлекать крупный капитал, зачастую через долговые инструменты. Соответственно, повышение процентных ставок приведет к тому, что масштабирование бизнеса и финансирование новых проектов станут дороже.

Инфляция обычно подстегивает цены на недвижимость, что хорошо для REIT. Но мы ожидаем замедления инфляции, а вот оно уже будет негативно влиять на оценку REIT в будущем.

К тому же потенциал восстановления от последствий пандемии тоже уже практически исчерпан. Причем как на уровне фундаментальных показателей, так и на уровне акций. На росте экономики инвесторы REIT тоже особо не заработают из-за консервативного профиля этой отрасли.

Но на рынке недвижимости все же есть отдельные истории роста, которые выигрывают от трендов в других отраслях. Речь идет об операторах дата-центров, лабораторий, домов престарелых.

В нашем базовом сценарии развития энергетический кризис должен разрешиться в 2022 году, что позволит инфляции нормализоваться и перейти к снижению. При таком сценарии акции энергетического сектора выглядят аутсайдерами.

Текущая цена на газ в Европе и других регионах слишком высока для потребителей. Например, металлург ArcelorMittal приостановил производство из-за высокой себестоимости. Если цены на энергоносители и электроэнергию продолжат оставаться на высоких уровнях, производства будут останавливать во всей европейской экономике. Рано или поздно это сбалансирует спрос на газ, и цены пойдут вниз. Разрешить кризис могут также теплая зима и снижение спекулятивной активности на товарном рынке. В любом случае цены не могут быть высокими в течение длительного периода времени, потому что создается дисбаланс на рынке.

Ситуация с нефтью сложнее, но похожа. В краткосрочной перспективе спрос опережает предложение из-за восстановления экономик и искусственного занижения предложения со стороны ОПЕК+. Но по фундаментальным показателям цены на нефть уже достаточно высоки, чтобы стимулировать наращивание добычи на многих мировых месторождениях с не самым лучшим уровнем себестоимости. Текущий энергетический кризис может задрать цены на нефть и до $100 за баррель, говорят аналитики Bank of America. Но этот уровень цен вызовет рост инвестиций в добычу, особенно сланцевой нефти, что может довольно быстро сбалансировать рынок. Аналитики Morgan Stanley считают, что цена на нефть выше $80 уже должна вызывать снижение спроса со стороны экономики. О невозможности сохранения высоких цен надолго говорит и рынок фьючерсов — на горизонте пяти лет нефть торгуется по $65 за баррель.

Учитывая все вышесказанное, мы не видим существенного потенциала для дальнейшего роста акций энергетической индустрии, а вот риск снижения есть, и он весьма серьезный.

В краткосрочных портфелях инвесторы могут сделать довольно рискованную, но рациональную ставку на нефтесервисные компании, которые могут выиграть от резкого роста буровой активности на сланцевых месторождениях США, если цены на нефть задержатся на высоких уровнях в среднесрочной перспективе. Тогда как долгосрочным инвесторам стоит полностью избегать энергетического сектора.

Как собрать оптимальный портфель?

Мы учли важность каждого сектора экономики и страны на мировом финансовом рынке и создали ориентир аллокации, а затем скорректировали его на наши взгляды и инвестиционные возможности для частного российского инвестора.

В нашем оптимальном портфеле доля России выше, чем на мировом рынке акций (18,4% против ок. 1%), потому что мы позитивно смотрим на российский фондовый рынок, а еще он понятнее и ближе нашему инвестору. Под китайские акции мы также рекомендуем отводить более высокую долю, чем они занимают на мировой арене (12,2% против 4%), потому что за последнее время они существенно подешевели, а еще они помогают сделать ставку на рост второй экономики мира.

Разбивка по отраслям, на которую стоит ориентироваться в портфеле акций, составлена с учетом наших мнений и капитализации каждой индустрии на мировом рынке.

Мы также понимаем, что у всех инвесторов разные цели и отношение к риску. Кто-то хочет больше потенциала роста, а кому-то в первую очередь важна высокая надежность их вложений. Поэтому мы составили примеры аллокаций по классам активов для трех разных риск-профилей.

Источник: